- Який бланк використовувати

- способи подачі

- коли оформляти

- Як заповнити заяву, якщо Ви плануєте отримувати стандартний вирахування

- Як заповнити заяву, якщо Ви хочете отримати майновий або соціальний відрахування

- Нове право і як ним скористатися

- як заповнювати

- Особливості надання «дитячого» вирахування

- Необхідні документи для вирахування

- Як пишеться заява на відрахування на дітей

- Що робити, якщо відрахування не отримано

- Відповіді на типові запитання

- Відрахування при покупці житла

- Витрати, що враховуються у відрахуванні

- Документи, що дають право на відрахування

- Коли можна почати застосовувати відрахування

- Коли постає питання про розподіл вирахування

- Зразок заяви в податкову інспекцію

Наш общий бизнес-фронт BIKINIKA.com.ua

Багато хто знає, що можна отримати податкове вирахування при покупці квартири. Заява за 2016 рік на нього подають за визначеною формою. Наша консультація присвячена цьому бланку.

Який бланк використовувати

Щоб зробити через інспекцію ФНС повернення податку при покупці квартири заяву за 2016 рік подають на строго певному бланку. Так, у 2017 році діє форма заяви, яку прийнято наказом Податкової служби Росії від 03 березня 2015 року № ММВ-7-8 / 90. Його можна знайти в Додатку № 8.

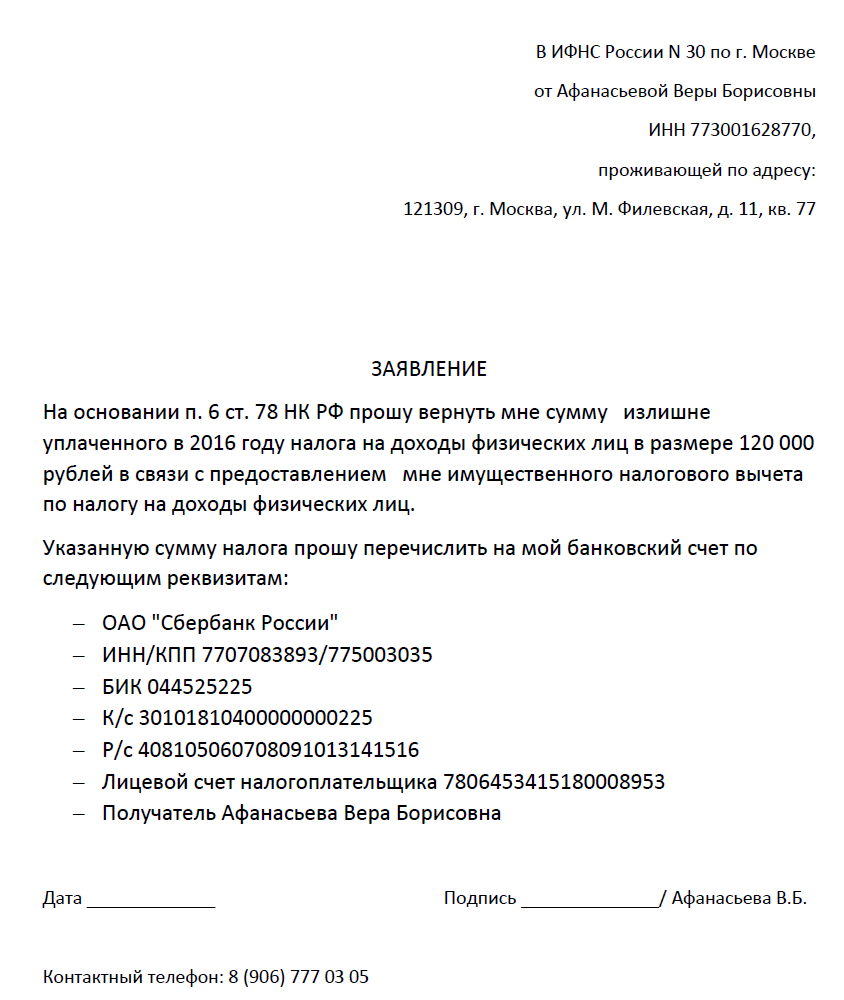

Затверджений ФНС бланк заяви на повернення при покупці квартири займає всього 1 сторінку і виглядає так:

Звертаємо вашу увагу, що в останній за часом раз форма заяви на повернення податку при покупці квартири була скоригована наказом ФНС Росії від 23 серпня 2016 року № ММВ-7-8 / 454 і в нової редакції діє з 27 вересня минулого року.

Що зробили податківці? Вони спростили заповнення заяви на відрахування при покупці квартири за рахунок того, що виключили необхідність вказувати ІПН та КПП банківської установи, на відкритий рахунок в якому фізична особа хоче отримати повернення прибуткового податку.

Для повернення прибуткового податку при покупці квартири заяву подає кожну фізособу. Без нього отримати податкове вирахування по житлу неможливо.

Заповнювати бланки заяви на податкове вирахування при купівлі квартири достатньо просто. Мабуть, найголовніше:

- послатися на правова підстава - це стаття 78 НК РФ;

- вказати БИК і кореспондентський рахунок конкретного банку, звідки фізична особа хоче забрати повернутий із бюджету податок.

Названі реквізити банківської установи повинні бути обов'язково вказані в заяві. Такий висновок випливає з роз'яснень ФНС Росії від 25.04.2016 № БС-3-11 / 1859.

способи подачі

Податкове законодавство дозволяє вибирати, яким шляхом подати заяву на повернення податку при покупці квартири. На 2017 рік можливі такі варіанти:

- через особистий кабінет фізособи на офіційному сайті ФНС www.nalog.ru;

- поштовим відправленням з описом вкладення;

- по Інтернету з посиленою кваліфікованої підписом;

- особисто або за допомогою представника, на якого оформлена довіреність.

Практика показує, що найбільш зручний спосіб оформити і подати бланк заяви на відрахування при покупці квартири - зробити це через особистий кабінет на сайті ФНС. Причому досить в режимі онлайн тільки вбити реквізити банківського рахунку, на який буде повернений ПДФО. Далі система сама сформує заяву.

Однак багато фізичні особи , Яким вдалося поліпшити своє житлове питання, не сильно дружать з комп'ютерними технологіями та / або вважають за краще заповнювати розглянутий документ від руки. В цьому випадку завантажити заяву на податкове вирахування при купівлі квартири в 2017 році, затвердженого наказом ФНС, можна за наступною.

коли оформляти

Відрахування в зв'язку з придбанням квартири (кімнати, часткою) можна отримувати як через свого роботодавця, так і через податкову інспекцію, яка курирує територію, де проживає покупець-заявник. При цьому в кожному випадку потрібно оформити заяву на повернення 13 відсотків з покупки квартири.

оформляють даний бланк після закінчення року, в якому відбулася відповідна угода з житлом. Тобто документ про право власності (виписка з ЕГРН) може бути виданий не тільки 2016 році, але і раніше.

Крім того, подати заяву на повернення ПДФО при покупці квартири можна:

- разом з декларацією 3-ПДФО за 2016 рік;

- після того як ИФНС дасть добро на майнове відрахування через роботодавця.

Подати заяву на відрахування при покупці квартири можна протягом будь-яких 3-х років з дня сплати податку (п. 7 ст. 78 НК РФ). У будь-якому випадку залишок вирахування перейде на майбутнє. Щоб скористатися ним потрібно знову здати в ИФНС декларацію 3-ПДФО і заяву на повернення. Наново складати документи, що підтверджують право на відрахування, не доведеться.

Якщо ви знайшли помилку, будь ласка, виділіть фрагмент тексту і натисніть Ctrl + Enter.

Оформляючи документи для отримання податкового вирахування, платники податків неминуче стикаються з проблемою заповнення заяви про надання вирахування. У цій статті ми постараємося докладно розглянути всі питання, пов'язані з цією темою.

Перш за все, відзначимо, що структура заяви і його зміст будуть залежати від того, який шлях подачі заяви Ви вибрали: через ФНС або через роботодавця. Крім того, має велике значення, який саме вид податкового вирахування Ви хочете отримати:

Як заповнити заяву, якщо Ви плануєте отримувати стандартний вирахування

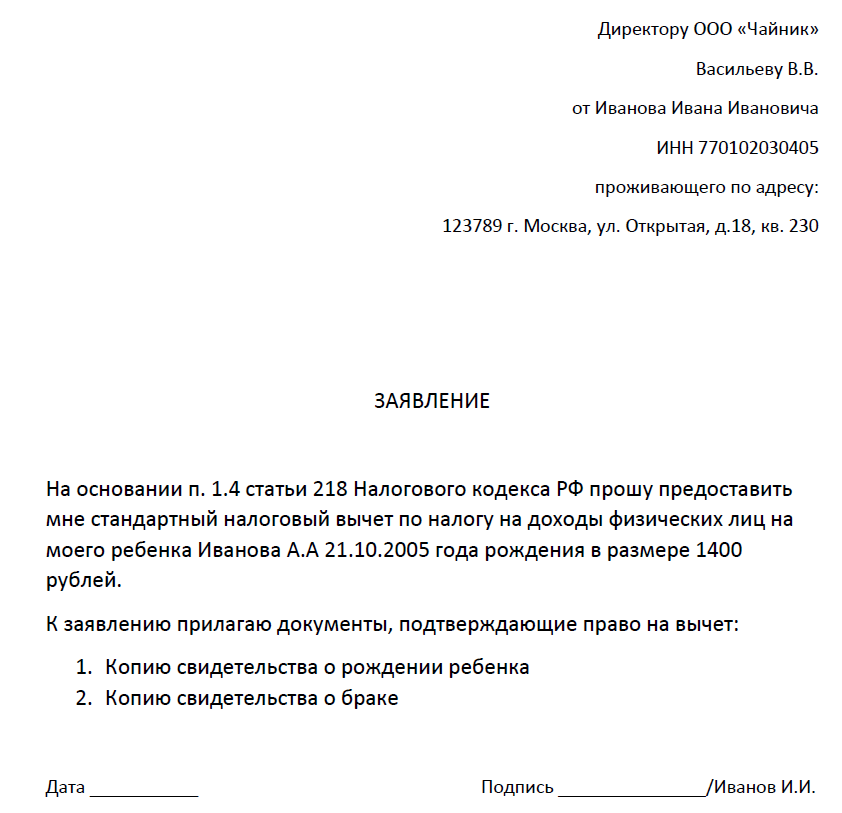

Перелік осіб, які можуть претендувати на стандартний вирахування можна знайти в Податковому кодексі, а саме в пп. 1, 2, 4 ст. 218 НК РФ. Найбільш поширеним стандартним вирахуванням є відрахування на дитину. Заява на надання вирахування при цьому пишеться на ім'я роботодавця без звернення до податкових органів.

У шапці такої заяви зазвичай пишуть назву організації, де працює заявник, і ПІБ директора. Крім того, зазначаються особисті дані працівника, що претендує на відрахування, включаючи ІПН та адресу. У тексті заяви просять надати стандартний податкові відрахування, вказують ПІБ дитини та розмір відрахування. Обов'язково потрібно вказати список документів, які підтверджують можливість отримувати даний вид вирахування. В кінці заяви працівник повинен його підписати і поставити дату.

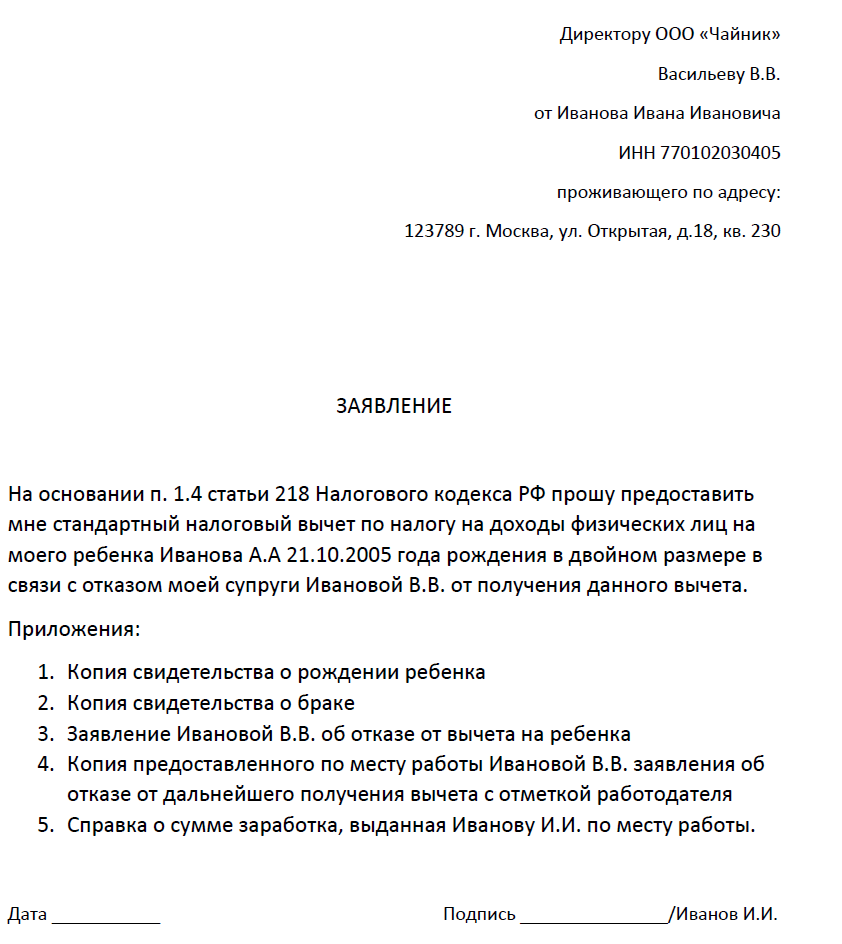

Існує також поняття подвійного податкового вирахування на дитину. Це означає, що один з батьків може віддати своє право на відрахування іншого з батьків. Пояснимо на прикладі.

Іванов І.І. і Іванова В.В. виховують сина Іванова А.І. 21.10.2005 р Іванова В.В. вирішила відмовитися від свого податкового вирахування на користь чоловіка, значить, Іванов І.І. може тепер претендувати на подвійний податкове вирахування в розмірі 2800 рублів (1400 * 2).

У такій ситуації подружжя Іванови повинні заповнити два види заяв. Іванов І.І. повинен скласти заяву на отримання подвійного податкового вирахування на ім'я свого роботодавця. Зразок заяви буде виглядати наступним чином.

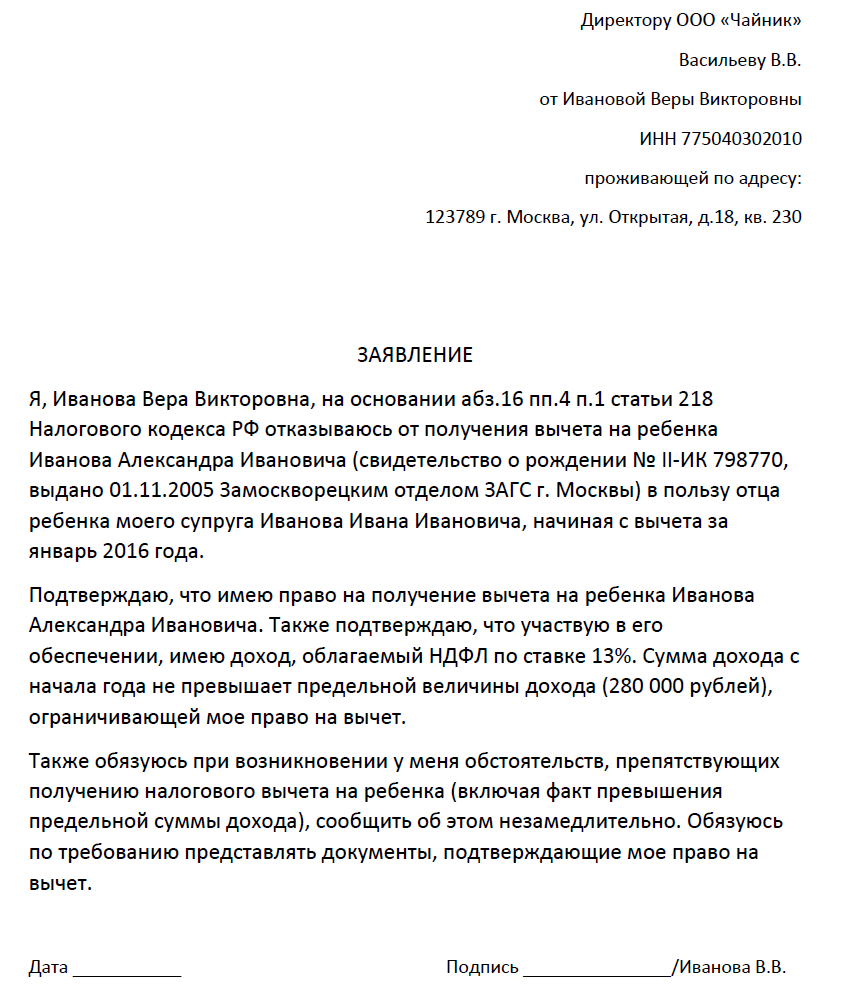

А його дружина Іванова В.В. повинна написати заяву про відмову від свого податкового вирахування на дитину. Заява також надається в ту організацію, де працює Іванов І.І.

Як заповнити заяву, якщо Ви хочете отримати майновий або соціальний відрахування

Обидва цих вирахування можна отримати двома способами.

Спосіб перший - звернутися в податкову інспекцію. У цьому випадку заява на надання вирахування заповнюється за визначеною формою. Спочатку вказуються дані податкової, в яку подається заява, а також відомості про платника податків, що претендує на відрахування.

Після пишеться найменування документа - «Заява», а потім викладається його суть. Посилаючись на Податковий кодекс, платник податків просить повернути суму надміру сплаченого податку, вказуючи при цьому рік, за який планується відшкодування і його сума. Також потрібно написати в заяві банківські реквізити рахунку, на який заявник хотів би отримати відшкодування.

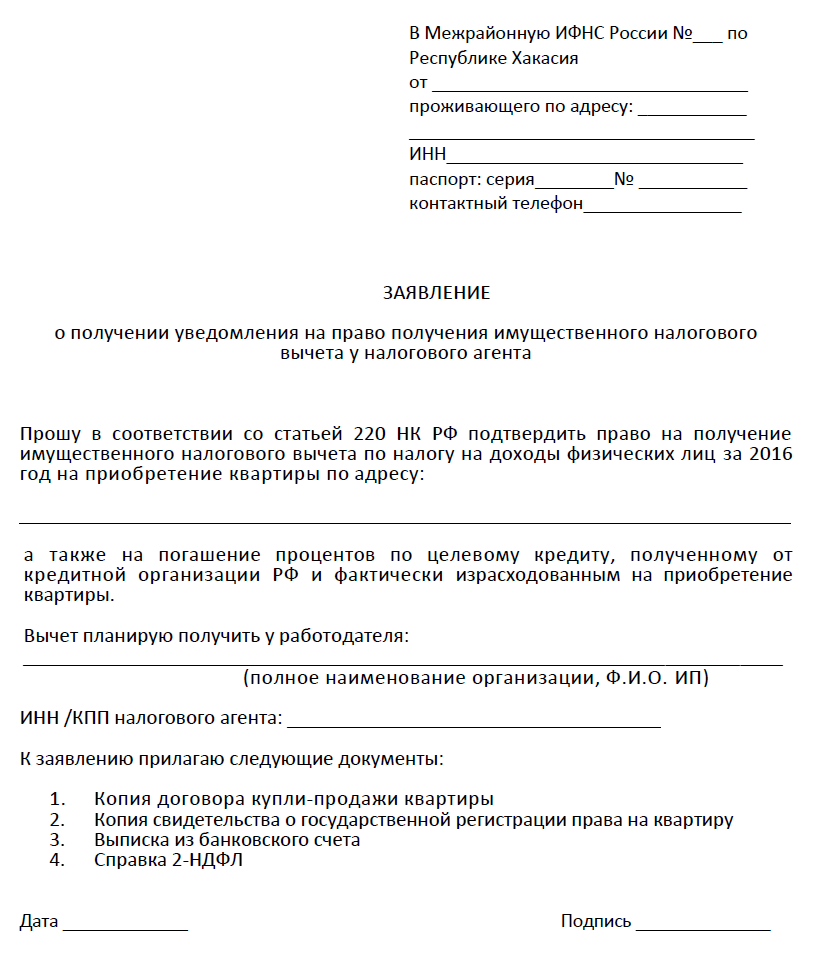

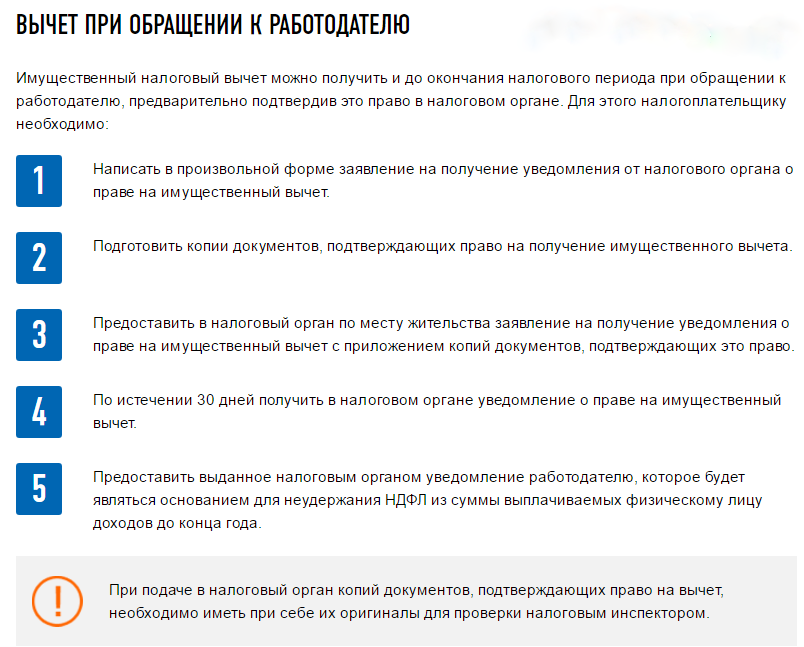

Спосіб другий - отримати майновий, а починаючи з 01.01.2016 року і соціальний податкове вирахування, через свого. Але в цьому випадку Вам доведеться відвідати ФНС мінімум два рази: перший раз - щоб подати заяву для отримання повідомлення, яке підтверджує право на відрахування, а другий раз приблизно через місяць, щоб його забрати.

У шапці заяви вказуються такі ж відомості як при заповненні заяви на отримання вирахування через податкову інспекцію. Нижче повинен слідувати текст, в якому платник податків просить підтвердити своє право на майновий чи соціальний відрахування. В кінці заяви ставиться підпис, розшифровка і дата написання заяви.

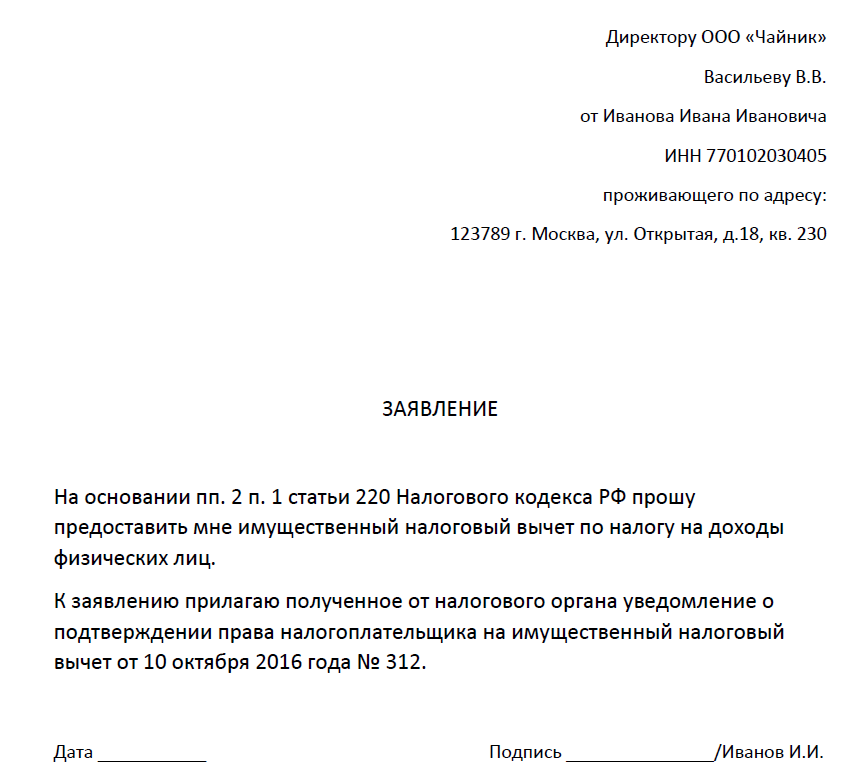

Після отримання повідомлення в податкової інспекції , Необхідно заповнити заяву на отримання вирахування у роботодавця. У шапці пишуться стандартні відомості: прізвище, ім'я, по батькові роботодавця і власні ПІБ, ІПН та адресу за пропискою.

Потім пишеться слово заява і безпосередньо його текст. У ньому працівник просить надати відрахування (майновий або соціальний) і вказує номер і дату повідомлення про підтвердження права на відрахування. В кінці заяви ставиться його дата і підпис з розшифровкою платника податків, який претендує на відрахування.

Податкова служба Росії нарешті розробила бланк з прибуткового податку. Наша консультація про те, навіщо він потрібен і як його використовувати на практиці.

Нове право і як ним скористатися

Відрахуванням з прибуткового податку в НК РФ присвячена стаття 220. Уже три роки вона містить можливість для платників відшкодувати ПДФО за допомогою податкового агента, на якого людина працювала чи продовжує це робити. Тобто отримував від нього дохід за вирахуванням податку.

Причому людина не обмежений правом вибору одного свого наймача. Їх може бути кілька. Коли з'явилося право на відрахування по майну, теж не має значення.

Але щоб прийти до роботодавця за вирахуванням, потрібно отримати з податкової інспекції довідку-підтвердження, що таке право дійсно є. Відповідь буде позитивним, коли податківці за офіційними і своїх каналах (документам, баз) звірять, що у людей стабільно отримував дохід і відраховував з нього в потрібному розмірі ПДФО.

Як відомо, право на відрахування ПДФО по майну потрібно підтвердити документально. Першою сходинкою на цьому шляху і стане заява на отримання повідомлення про підтвердження права на дані відрахування.

Проблема в тому, що всі ці три роки ФНС затягувала з прийняттям бланка перерахованого в казну ПДФО. Тому люди, найчастіше, не розуміли, що саме потрібно вказувати в заяві і чи потрібно прикладати будь-які підтверджуючі документи.

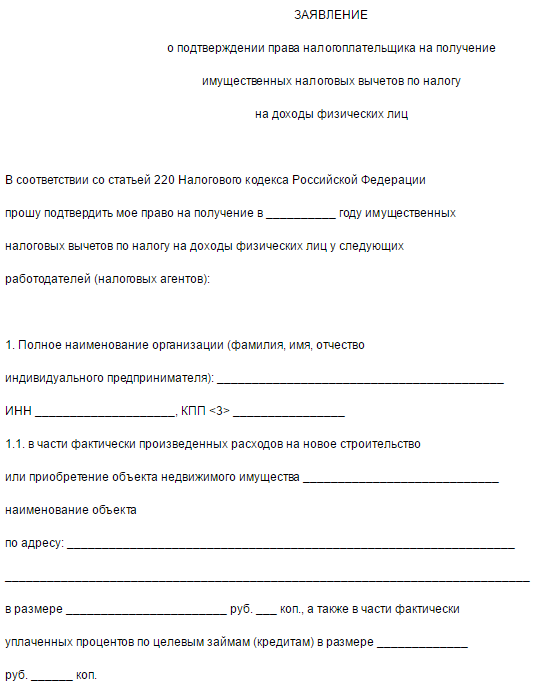

Ситуація змінилася після видання податковою службою листи від 6 жовтня 2016 року № БС-4-11 / 18925. У ньому вона привела свій варіант. Його номер за Класифікатором податкових документів - 1150074.

На основі цієї заяви по операціях з майном фізособа може розраховувати на відрахування ПДФО:

- в частині фактично понесених витрат на нове будівництво;

- за покупку нерухомості;

- з відсотків за житловий кредит, позику.

як заповнювати

Аналіз зразка заяви про підтвердження права на майнове відрахування показує, що воно досить стандартно і будь-яких складнощів при заповненні викликати не повинно. По суті, в листі ФНС наведено тільки цей бланк. Особливі правила заповнення не передбачені.

У шапці заяви на підтвердження права на майнове відрахування фізособа вказує:

- назва ИФНС;

- П.І.Б. цілком;

- ІПН (якщо є);

- свідоцтво особистості: серія, номер, ким і коли виданий;

- день народження;

- місце проживання або де зареєстрований;

- телефон для контактів.

Основна частина заяви про підтвердження права на здійснення зменшення перерахованого в казну ПДФО починається з відсилання до ст. 220 НК РФ і прохання підтвердити право на майнові відрахування з ПДФО за конкретний рік. Потім йдуть кілька однакових блоків по кожному наймачеві. Вони складаються з:

- повної назви компанії або П.І.Б. комерсанта;

- ІПН (+ КПП для компанії);

- підстави отримання вирахування (нове будівництво або покупка нерухомості);

- назви об'єкта та його адреса;

- суми відрахування (в рублях і копійках);

- суми виплачених за цільовими кредитами відсотків (в рублях і копійках).

У завершальній частині заяви на підтвердження права зменшення ПДФО людина призводить нумерований перелік документів, які доводять його право заявлені відрахування. Це можуть бути договори купівлі-продажу, підряду, надання послуг, платіжки, акти прийому-передачі та ін. (Див. Ст. 220 НК РФ).

І в самому кінці заяву на отримання повідомлення про підтвердження права на майнові відрахування йде:

- дата заповнення прохання;

- особистий підпис;

- П.І.Б. заявника.

Тепер ви знаєте, як зробити запит в своїй ИФНС підтвердження права на майнове відрахування з ПДФО через свого роботодавця. Відреагувати на заяву на підтвердження права на майнове відрахування інспекція повинна протягом 30 календарних днів з моменту його отримання.

Якщо ви знайшли помилку, будь ласка, виділіть фрагмент тексту і натисніть Ctrl + Enter.

Стандартні відрахування - це пільги, гарантовані фізособам платникам прибуткового податку при відповідно необхідним умовам. Зокрема з дня появи дитини особа, на чиєму утриманні знаходиться новонароджений, отримує право на відрахування з ПДФО, процедура надання якого регулюється пп.4 п.1 ст.218 НК РФ. У статті розповімо про заяву на стандартний вирахування з ПДФО на дітей, дамо зразок заповнення.

Особливості надання «дитячого» вирахування

Право на пільгу присутній, якщо вік дитини не перевищує 17-ти років. Також право продовжується до 24-хлет, якщо повнолітній вчиться очно в зарубіжному або вітчизняному навчальному закладі. Не має значення, платне або безкоштовне отримується освіту.

Суть пільги полягає у відсутності оподаткування вирахування, тому податок на прибуток до утримання (13% -тов від доходу), вираховується не з нарахованої працівникові суми, а від різниці доходів і вирахування, що веде до зменшення податкового навантаження на фізособа.

На величину вирахування впливає черговість появи дитини, присутність у нього інвалідності, а також статус особи, що виховує неповнолітнього. Актуальні на 2017 рік величини «дитячого» відрахування наведені в таблиці.

На кого покладеноХто отримуєУсиновителі,батьки та їхні дружиниОпікуни (до 14 років), піклувальники (після 14 років),прийомні батьки, їх подружжя

на дитину, яка народилася 1-им або 2-м в родині 1400 1400 На дитину, яка народилася 3 -им або подальшим 3000 3000 На дитину з підтвердженою інвалідністю 1 або 2 гр. 12000 6000

Необхідні документи для вирахування

Щоб роботодавець враховував покладену пільгу при обчисленні ПДФО, необхідно його проінформувати в письмовому вигляді, підтвердивши при цьому заявлене право документально. Документи подаються до податкового агента. Якщо роботодавців кілька, то вибирається один з них.

Комплект обов'язкової документації включає:

- Заява - складається усіма претендентами на відрахування;

- Свідоцтво про народження у вигляді копії - обов'язково на кожну дитину, наявного в родині, навіть у випадках, коли його вік перевищив межу, в межах якої пільга надається, або він помер. Це необхідно для визначення черговості народження тих дітей, за якими заявник бажає отримати «дитячий» відрахування.

Додатково до зазначених документів від заявника може знадобитися:

- Документальне підтвердження усиновлення або оформлення опікунства, піклування (судове рішення);

- Довідка з навчального закладу в оригіналі - якщо відрахування покладено на очно навчається віком до 24-х років;

- Довідка про групу інвалідності - якщо заявник претендує на підвищений відрахування на дитину-інваліда (після закінчення терміну дії довідки інвалідність потрібно підтвердити нової довідкою);

- Заява від другого з батьків при його відмові від гарантованої пільги - якщо заявник бажає отримувати підвищений в 2 рази відрахування;

- Документальне підтвердження утримання дитини в поодинці - якщо заявник претендує на подвійну пільгу;

- Свідоцтво про шлюб, якщо заявник є новим чоловіком (дружиною) батька, а також підтвердження того, що дитина перебуває на спільному утриманні обох батьків (виконавчий лист, угода, судове рішення про аліменти, заява від одного з батьків);

- 2-ПДФО потрібно від того працівника, який тільки працевлаштувався і раніше отримував дохід в цьому році в іншому місці. Довідку видає попередній роботодавець про річні оподатковуваних доходах. Читайте також статтю: → «».

Як пишеться заява на відрахування на дітей

Документ складається в письмовому вигляді на папері або комп'ютері. Машинописного набраний текст роздруковується. Заява повинна містити стандартний набір реквізитів, текст формулюється у вільному вигляді.

Заява достатньо подати один раз, щорічно повторювати його подачу не потрібно. Документ адресується організації-роботодавця, який виступає в ролі податкового агента. Якщо змінюється податковий агент, то заява пишеться заново. Таке можливо при влаштуванні в іншу компанію або при проведенні реорганізації і зміни найменування у поточного роботодавця.

Приводом для повторного написання заяви може стати народження нової дитини.

Бланк заяви повинен містити:

- Реквізити податкового агента та його представника (назва компанії, посада керівника або іншої особи, його ПІБ в давальному відмінюванні);

- Реквізити заявника (посада та ПІБ в родовому відмінюванні, пишуться після прийменника «від»);

- Назва паперу і її заголовок;

- текст;

- Список документів, що додаються (щодо кожного документа наводяться реквізити у вигляді найменування, дати, номера);

- Дата подачі заявної паперу;

- Підпис автора (особиста, поставлена рукою претендента на відрахування).

Основну увагу слід приділити тексту заяви, в який працівникові потрібно включити таку інформацію:

- Прохання від першої особи (від імені працівника) надати відрахування на дитину (на дітей, якщо їх декілька);

- Посилання на пункт НК РФ, який свідчить про присутність права на пільгу (посилатися потрібно на пп.4п.1ст.218);

- Рік, за який роботодавець зобов'язаний надати відрахування;

- Список всіх дітей, на яких вимагається надання вирахування. Для кожної дитини пишеться ПІБ повністю, рік народження, величина покладеного вирахування. Можна додатково прописати реквізити свідоцтва, виданого відділом РАЦС (про народження). Якщо потрібно подвійний відрахування, то слід вказати підставу для цього. Якщо дитині 18 і більше років, то пояснюється, з якої причини присутній право на пільгу, тобто вказується статус учня і місце навчання.

Що робити, якщо відрахування не отримано

Скористатися пільгою можна з моменту появи дитини на світ. Подавати документи роботодавцю на надання вирахування можна безпосередньо в тому місяці, коли зафіксовано народження. При цьому роботодавець зобов'язаний з цього місяця враховувати стандартний вирахування при утриманні підхідного податку з виплат співробітникові.

Якщо працівник надав документацію на відрахування пізніше, то роботодавець зобов'язаний провести перерахунок ПДФО з місяця, коли з'явилося право на пільгу.

Якщо немовля з'явилося на світ у лютому 2017 року, а документи подані травнем 2017 р то роботодавець повинен перерахувати прибутковий податок за період з лютого по квітень. Якщо день народження припав на попередній рік, то перерахунок виконується з початку року.

Відповіді на типові запитання

Питання №1. Куди писати заяву, якщо фізособа працює за сумісництвом?

Якщо претендент на відрахування трудиться одночасно в декількох компаніях, то заявити про своє право він може будь-якого з них за своїм бажанням.

Питання №2. В яких випадках заяву на відрахування пишеться повторно?

Якщо підстави для отримання пільги у працівника не змінюються, то повторно писати того ж податковому агенту заявний папір не потрібно. Заява потрібно буде переписати якщо:

- Змінюються підстави для надання вирахування - народжується нова дитина;

- Змінюється найменування податкового агента через реорганізацію;

- Змінюється місце роботи.

Питання №3. Якщо права на подвійний відрахування, якщо 2-го батька позбавляють батьківських прав?

Отримати стандартну пільгу може тільки та особа, на чиєму забезпеченні числиться дитина. Якщо одного з батьків позбавляють батьківських прав, то по СК РФ він автоматично втрачає і право на всі пільги та допомоги для осіб з дітьми, але від обов'язку утримувати дитину і платити аліменти він не звільняється. Виходить, що дитина як і раніше числиться на утриманні батьків, позбавленого батьківських прав.

Стандартний «дитячий» відрахування регулюється податковим кодексом, тому на порядок його надання не поширюються положення сімейного кодексу.

Подвійний відрахування покладено того з батьків, який має статус «єдиний», що можливо при відсутності 2-го батька в силу його смерті або безвісного зникнення, що має підтверджуватися судовим рішенням . Факт того, що одного з батьків позбавили прав на дитину, не привласнює другого статус «єдиного».

Тому право на подвійний розмір в даній ситуації відсутня. Подвійний відрахування можливий, якщо батько, загублених батьківські права , Добровільно відмовиться від права на пільгу та складе відповідну заяву.

На 3-го і наступних дітей розмір відрахування підвищується більш, ніж в 2 рази. Тому потрібно правильно визначати, яким дитина є в родині за рахунком. Необхідно враховувати черговість народження, не має значення, скільки років дітям, які народилися раніше, їх також слід враховувати. Більш того, потрібно також враховувати і тих дітей, які вже померли.

Якщо в сім'ї 3 дітей: першого 32 році, другого 22 року і він навчається очно у ВНЗ, третього - 10 років, то батьки мають право на такі відрахування:

- На старшого - 0 руб .;

- На середнього - 1400 руб .;

- На молодшого - 3000 руб., Так як він є третім в сім'ї.

Майновим відрахуванням, застосовуваним до доходів, оподатковуваним по ставці 13%, присвячена ст. 220 НК РФ. Мова в ній йде про 4 видах відрахувань:

- що виникають у разі продажу майна (подп. 1 п. 1);

- рівних компенсації вартості майна, що вилучається у платника податків (пп. 2 п. 1);

- щодо витрат на придбання житла (подп. 3 п. 1);

- за відсотками за кредит, взятий з метою обзаведення житлом (подп. 4 п. 1).

Питання про подачу заяви на відрахування виникає у відношенні 2 останніх видів.

Відрахування при покупці житла

Відрахування, пов'язані з витратами на придбання житла, найбільш затребувані. Вони поділяються:

- на прямі витрати на покупку;

- вклади в будівництво, в т. ч. покупку землі під нього;

- відсотки за цільовими кредитами, пов'язаними з купівлею або будівництвом житла.

Розміри цих відрахувань обмежені наступними сумами:

- 2 млн руб. для витрат на покупку або будівництво, причому відрахування може бути використаний в ПОВНЕ обсязі , А якщо величина витрат по одному об'єкту для цього недостатня, то стосовно до декількох об'єктів (подп. 1 п. 3 ст. 220 НК РФ);

- 3 млн руб. за відсотками за кредит (п. 4 ст. 220 НК РФ), але таке вирахування застосуємо тільки до 1 об'єкту (п. 8 ст. 220 НК РФ).

Обидва види відрахувань можуть бути використані одночасно по 1 і того ж об'єкту і поширюються також на ситуації придбання майна на користь власників, які не досягли 18 років, їх батьками або опікунами (п. 6 ст. 220 НК РФ). Але вони незастосовні для витрат, сплачених не самим платником податків, бюджетними коштами або засобами маткапіталу, а також для угод з взаємозалежними особами (п. 5 ст. 220 НК РФ). 2-й раз їх отримати не можна (п. 11 ст. 220 НК РФ).

Придбання можливо в часткову власність . Це не заважає кожному з власників скористатися повною мірою обома відрахуваннями в встановлених законодавством розмірах.

Витрати, що враховуються у відрахуванні

Житловий об'єкт (або його частина) може бути куплений вже готовим або недобудованим, побудований за рахунок пайової участі в будівництві або своїми силами. Для вирахування правомірно врахувати всі витрати, безпосередньо пов'язані з його появи. Крім коштів, прямо сплачених за придбання об'єкта або частки в будівництві, можуть бути враховані витрати:

- на проектування та складання кошторисів;

- будівництво та добудову;

- обробку (матеріали і роботи);

- підключення до загальних мереж або будівництво локальних джерел забезпечення водою, газом, теплом, електрикою, а також автономної каналізації.

Витрати на добудову і обробку враховуються тільки в тому випадку, якщо об'єкт куплений недобудованим або договір передбачає передачу житла власнику без обробки (подп. 5 п. 3 ст. 220 НК РФ).

Документи, що дають право на відрахування

Людина, яка претендує на відрахування, повинен зібрати всі документи, що засвідчують факт придбання майна та вартість фізичного по ньому:

- свідоцтва про власність (на землю, будинок, квартиру, кімнату, частку);

- договори купівлі, пайової участі, акти приймання-передачі;

- при покупці на дітей або підопічних - документи про народження чи піклуванням;

- договір іпотеки або цільової позики;

- платіжні документи будь-яких видів на всі витрати.

Цей комплект в частині обсягу вироблених витрат повинен бути максимально повним, т. К. Коригування суми вже заявленого по конкретному об'єкту вирахування (крім суми відсотків по кредиту) не передбачена (лист Мінфіну Росії від 11.06.2014 № 03-04-05 / 28176) . Винятком є ситуація оплати житла в розстрочку (лист ФHC Pоссии від 12.11.2014 № БC-4-11 / [Email protected] ).

Коли можна почати застосовувати відрахування

Питання про отримання вирахування стане актуальним тоді, коли на житловий об'єкт буде зареєстрована власність або платник податків отримає на руки акт приймання готового об'єкта пайового будівництва. До цього моменту ні реєстрація права на землю, відведену під забудову (подп. 2 п. 3 ст. 220 НК РФ), ні витрати на сплату відсотків по іпотеці (п. 4 ст. 220 НК РФ) не дозволяють скористатися правом на відрахування.

Почати застосування вирахування можна 2 способами:

- Того року, коли з'явилося право на відрахування (не чекаючи закінчення року), уявити зібраний по ньому пакет документів в ИФНС за місцем постійного проживання і через місяць забрати там повідомлення про право на відрахування для його отримання у свого роботодавця вже в поточному році (п . 8 ст. 220 НК РФ). Форма цього повідомлення затверджена наказом ФНС Росії від 14.01.2015 № ММВ-7-11 / [Email protected] Воно призначене для видачі конкретного роботодавця, якого платник податків вкаже в заяві.

- Дочекатися закінчення року, в якому виникло право на відрахування, і подати комплект документів по ньому в ИФНС разом з декларацією 3-ПДФО за відповідний рік (п. 7 ст. 220 НК РФ). Після перевірки документів і декларації ИФНС поверне податок, нарахований за нею, до повернення, а на залишок суми при бажанні платника податків дасть повідомлення про право на відрахування для його використання за місцем роботи. Декларація подається разом з довідками 2-ПДФО від всіх роботодавців. Її перевірка займе 3 місяці (п. 2 ст. 88 НК РФ), і ще місяць піде на процедури по поверненню податку (п. 6 ст. 78 НК РФ) і оформлення повідомлення про право на відрахування (п. 8 ст. 220 НК РФ).

Таким чином, відрахування починають застосовувати з року появи права на нього і використовують в наступні роки за умови наявності в них доходу, з якого утримується ПДФО. Застосування вирахування буде відбуватися протягом тієї кількості років, яке необхідно для його повного використання на всю суму витрат, підтверджену документально (п. 9 ст. 220 НК РФ).

Для пенсіонерів можливе використання вирахування по 3 років, попереднім роком появи права на нього (п. 10 ст. 220 НК РФ). Якщо в рік виникнення права на відрахування відсутні доходи, що обкладаються ПДФО, то за вирахуванням можна звернутися в наступні роки (без обмеження їх кількості), але не пізніше 3 років з закінчення років, за якими потрібно повернути податок (лист Мінфіну Росії від 11.06.2014 № 03-04-05 / 28218).

Роботодавець, який одержав повідомлення про право на відрахування, почне використовувати його з місяця отримання, але стосовно до доходів всього року (лист Мінфіну Росії від 25.09.2015 № 03-04-05 / 55051). Якщо на момент подання повідомлення на поточний рік податок вже був утриманий і повернути зайво утриману суму за місцем роботи за рахунок нараховується податку за рік не вдається (сума відрахування перевищує суму нарахувань), її повернення здійснить ИФНС (лист Мінфіну Росії від 15.07.2014 № 03 -04-05 / 34402).

Незалежно від способу, за допомогою якого розпочато застосування вирахування, право на використання його залишку (якщо відрахування повинен буде використовуватися протягом кількох років) треба щорічно підтверджувати в ИФНС 1 із таких способів:

- Отримувати повідомлення для місця роботи на початку року - за заявою про видачу такого повідомлення (п. 8 ст. 220 НК РФ).

- Здавати декларацію в ИФНС і повертати податок через неї - за заявою про повернення ПДФО (п. 6 ст. 78 НК РФ), в якому вказуються реквізити рахунку для повернення податку. Подача заяви на застосування майнового Відрахування при цьому не потрібна (лист Мінфіну Росії від 26.11.2012 № 03-04-08 / 7-413). Його роль виконує сама декларація.

Коли постає питання про розподіл вирахування

Платник податків може мати кілька місць роботи або протягом періоду застосування вирахування поміняти роботу.

Якщо людина працює в декількох місцях на момент оформлення повідомлення про право на відрахування, можна запросити в ИФНС кілька таких повідомлень, розподіливши суму вирахування між усіма місцями роботи (п. 8 ст. 220 НК РФ). Відомості про роботодавців та суми відрахування, що відносяться до кожного з них, допускається вказувати в одній заяві.

При зміні роботи відрахування за новим місцем стане можливий тільки після надання повідомлення про право на нього, адресованого новому роботодавцю. При цьому за ИФНС залишена можливість перевірки даних по вже здійсненому поверненню шляхом отримання від платника податків декларації 3-ПДФО за рік зміни роботи (п. 7 ст. 220 НК РФ). Відомості, відображені в декларації, потрібно підтвердити довідками 2-ПДФО з усіх місць роботи за рік. Через 4 місяці після подачі декларації буде повернуто зайво утриманий на рік податок і надано потрібне повідомлення.

Питання про розподіл вирахування може виникнути також при придбанні житла в спільну власність , Якщо загальна сума витрат по ньому недостатня для використання відрахувань в повній сумі усіма власниками. Вони можуть скористатися можливістю дати комусь із них застосувати відрахування в повній сумі, перерозподіливши його за заявою в ИФНС. Інші власники в цій ситуації використовують відрахування тільки частково або перенесуть його на інші об'єкти.

Зразок заяви в податкову інспекцію

З 12 квітня 2015 р заяву на повернення ПДФО подається за формою, затвердженою Наказом ФНС Росії від 03.03.2015 № ММВ-7-8 / [Email protected]

Бланк заяви і пояснення щодо його заповнення шукайте в матеріалі.

До цієї дати заява складалося у вільній формі.

Встановлена форма для заяв на отримання повідомлення відсутня. Вони оформляються за звичайними правилами:

- У правому верхньому куті документа вказується, до якої ИФНС і від кого подається заява. Відносно подавця вказуються П.І.Б., адреса місця проживання, ІПН, дані паспорта і номер телефону для зв'язку.

- У тексті документа викладається основна прохання із зазначенням того, що потрібно зробити (надати повідомлення). Також необхідно вказати адресу об'єкта і дані роботодавця.

- При необхідності в тексті наводиться перелік документів, що додаються. Якщо повідомлення на відрахування буде видаватися вперше і в рік отримання права на нього, цей перелік є обов'язковим.

- Документ завершують підпис подавця заяви (з розшифровкою) і дата складання.

На нашому сайті ви знайдете зразок оформлення заяви на отримання 1-го повідомлення про право на майнове відрахування.

Що зробили податківці?